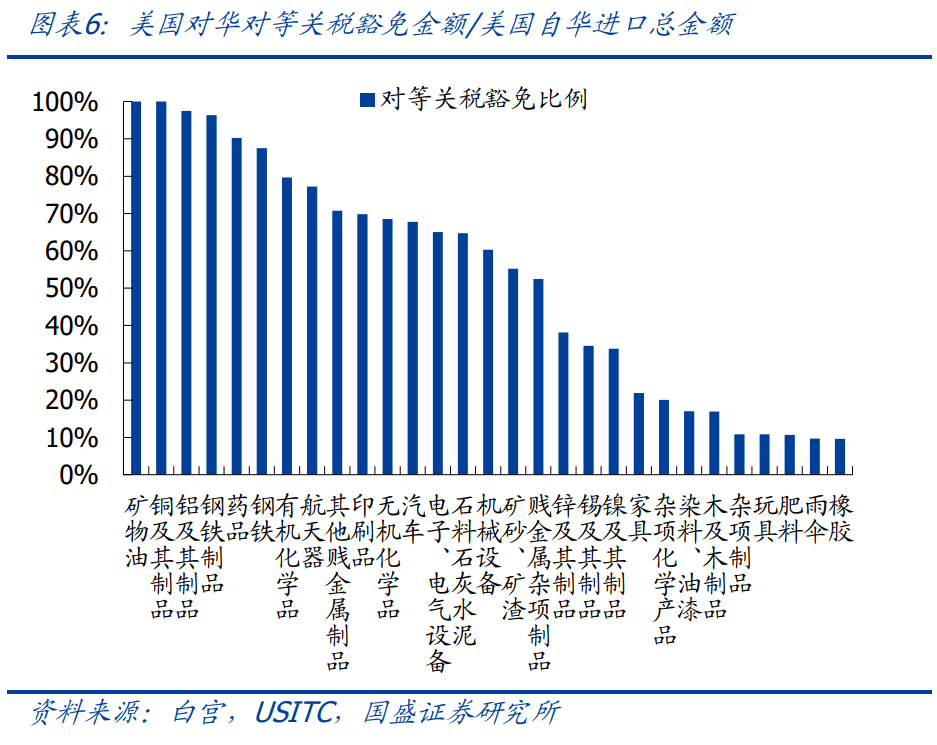

2、考虑最新宽免环境,美国对我国全体关税税率约为105。6%(含特朗普上台前的10。9%,2-3月加征的20%,以及最新的对等关税),估计拖累我国出口8。5-10。7个百分点,拖累我国P 1。2-1。5个百分点。4月2日至今,对等关税的实施细节比拟初始发布环境有三点调整:1)针对中国的对等关税由34%上调至125%,已于4月10日生效;2)针对欧盟、越南等部门国度(除中国外)的更高对等关税暂缓90天,期间临时加征10%的基准关税;3)4月12日扩大了商品宽免范畴,次要涉及手机、半导体设备等电子产物。连系之前的宽免清单,目前能源、钢铁、部门有色金属(如铝、铜、锌、锡、镍等)、药品、汽车及零部件、飞机、无机/无机化学品、印刷品、矿物原料及建材、电子、黄金、木材等均有部门商品享受对等关税宽免,美国对中国宽免总金额约1815亿美元,约占美国自中国进口的42。2%。分析最新宽免及关税加征环境,当前美国对我国的全体关税税率为105。6%,按照1。4的关税弹性,我国对美出口估计下降72。5%,估计拖累我国总出口8。5-10。7个百分点,拖累我国P 1。2-1。5个百分点。

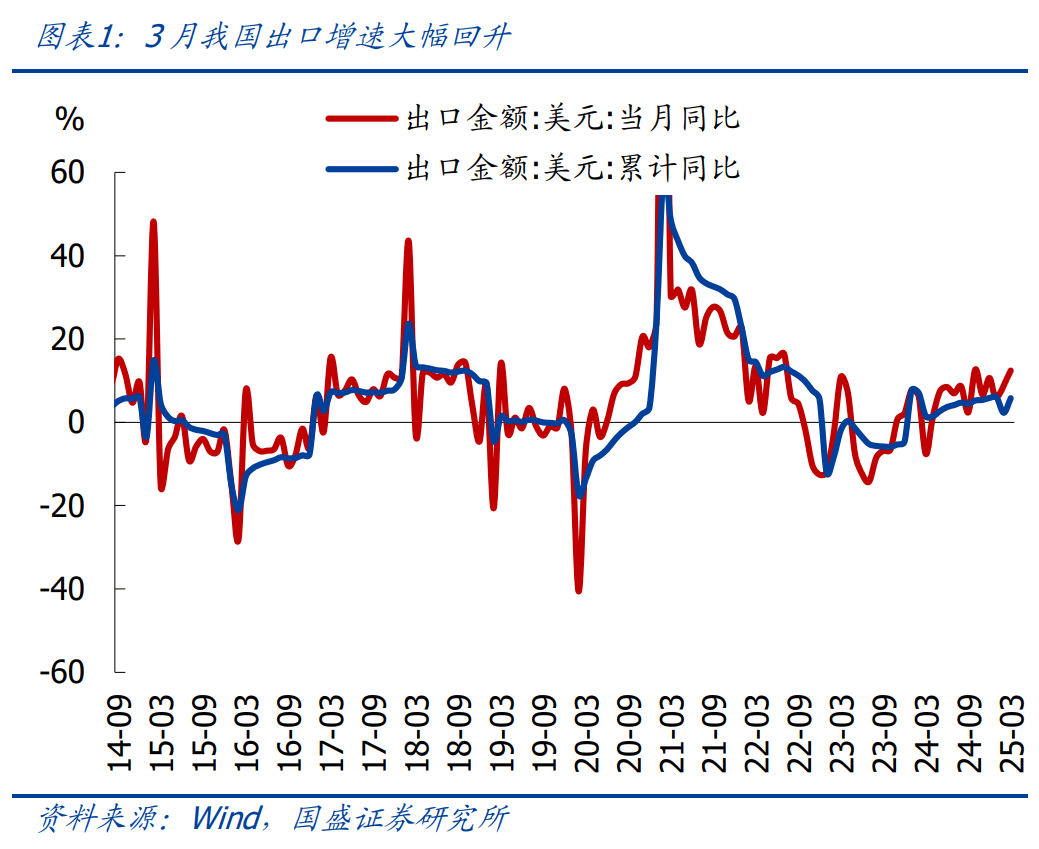

1、全体看,3月出口同比增12。4%,显著强于预期和前值,再连系一季度出口同比5。8%、属于偏强程度,指向开年以来我国出口韧性仍然较强,加征关税的冲击也尚未表现。一季度进口同比-7%、延续为负,大降价、关税反制、内需偏弱是次要拖累。

进口方面:一季度进口全体偏弱,3月降幅有所收窄。Q1我国进口同比-7。0%,创2023Q4以来新低,此中:3月进口同比-4。3%,持平Wind分歧预期,高于1-2月累计同比-8。4%。归因看,除国内需求仍然偏弱外,Q1我国进口拖累有二:一是全球订价的大价钱下跌;二是我国对美关税反制,影响农产物、煤炭、天然气等进口,如2025年3月我国大豆进口累计同比力2月下降12。3个百分点至-7。9%。

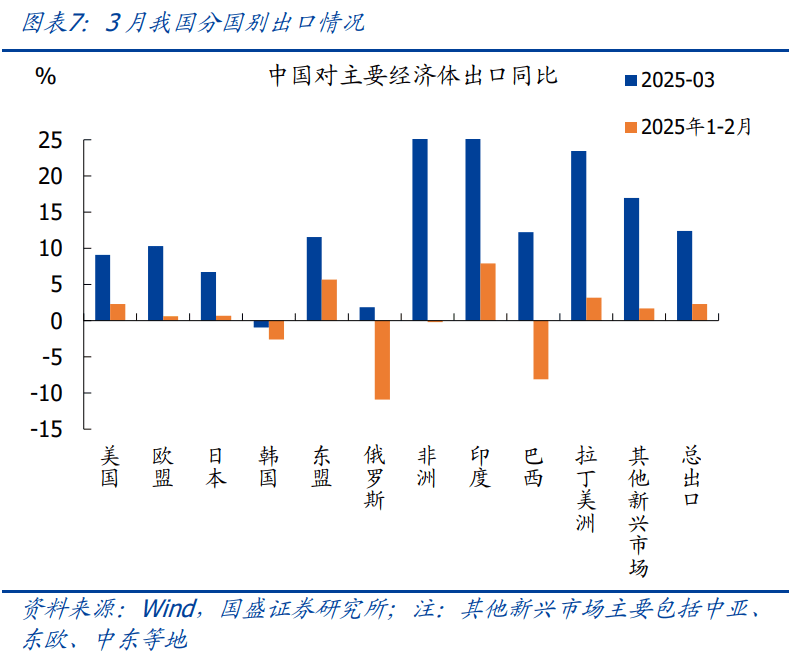

分国别看,3月我国对出口增速遍及回升,仍呈现“新兴市场国度偏强、发财国度偏弱”的款式。具体看:因为基数回落,3月我国对美国、欧盟出口别离增9。1%、10。3%,别离较前值回升6。8、9。7个百分点,但均弱于全体增速;对东盟、非洲、印度、拉美和其他新兴市场(包罗中东、中亚、东欧等)出口别离增11。6%、37。0%、27。3%、23。5%、17。0%,较前值回升5。9、37。2、19。4、20。3、15。3个百分点。

1、全体看,3月出口同比增12。4%,显著强于预期和前值,从因低基数和春节错位,也应和外需韧性、“转出口”相关,再连系一季度出口同比5。8%、属于偏强程度,指向开年以来我国出口韧性仍然较强,加征关税的冲击也尚未表现。一季度进口同比-7%、延续为负,大降价、关税反制、内需偏弱是次要拖累。具体看。

分国别看,3月我国对出口增速遍及回升,仍呈现“新兴市场国度偏强、发财国度偏弱”的款式。

3、往后看,估计二季度加征关税的冲击将逐渐,出口下行压力将较着加大。短期看,沉点关心4点:1)中美构和进展,越南、印度等的构和进展,能否会以关税为筹码,其他国度对中国加征关税或转口商业;3)已宽免对等关税的商品大要率会通过232条目加征特殊商品关税(雷同此前的钢铁、铝和汽车),关心此类关税的落地节拍;4)高频关税对出口的影响,可沉点关心三大类:出口高频,好比集拆箱吞吐量、20大枢纽口岸离港船舶数量等;工业开工,好比涤纶长丝等纺织相关开工率等;产物价钱,好比电子、电力设备取新能源、轻工、纺织服拆等相关品类的产成品价钱等。

分商品看,3月机电产物出口仍强于全体,此中:电子、交运设备出口走弱,通用机械、灯具和其他机电产物出口回升;轻工出口偏弱。

2、短期看,沉点关心4点:1)中美构和进展;2)美国和其他经济体的构和进展;3)宽免对等关税的商品可通过232条目加征关税(半导体、医药等);4)加征关税对国内经济的现实影响,关心出口高频、工业开工、产物价钱等三类数据。

月出口显著强于预期,从因低基数和春节错位,也和外需韧性、“转出口”相关(“抢出口”效应并不较着),一季度出口全体也属于偏强程度、尚未反映关税冲击。基于最新美国对华145%的关税和部门宽免,估计拖累我国出口8。5-10。7个百分点,拖累我国P增速1。2-1。5个百分点。不外考虑到我国可能的对冲政策以及特朗普的不确定性,本轮关税对我国经济的现实拖累幅度尚需察看,可紧盯。

分商品看,3月机电产物出口仍强于全体,此中:电子、交运设备出口走弱,通用机械、灯具和其他机电产物出口回升;轻工出口偏弱。具体看:1)通用机械、灯具,出口别离回升26。9、44。4个百分点至24。9%、22。7%,取低基数相关;2)其他机电产物,出口回升14。0个百分点至18。6%,拉动出口5。6个百分点;3)电子:集成电、电脑、手机出口同比别离为7。9%、0。8%、7。7%,均弱于全体增速;3)交运设备,汽车、船舶出口同比别离回落0。9、0。3个百分点至1。7%、箱包、鞋靴、家具、玩具出口别离同比-2。7%、9。5%、7。2%、5。1%,均弱于全体;此类商品的需求对价钱变化比力,新增关税影响下,出口可能继续承压。

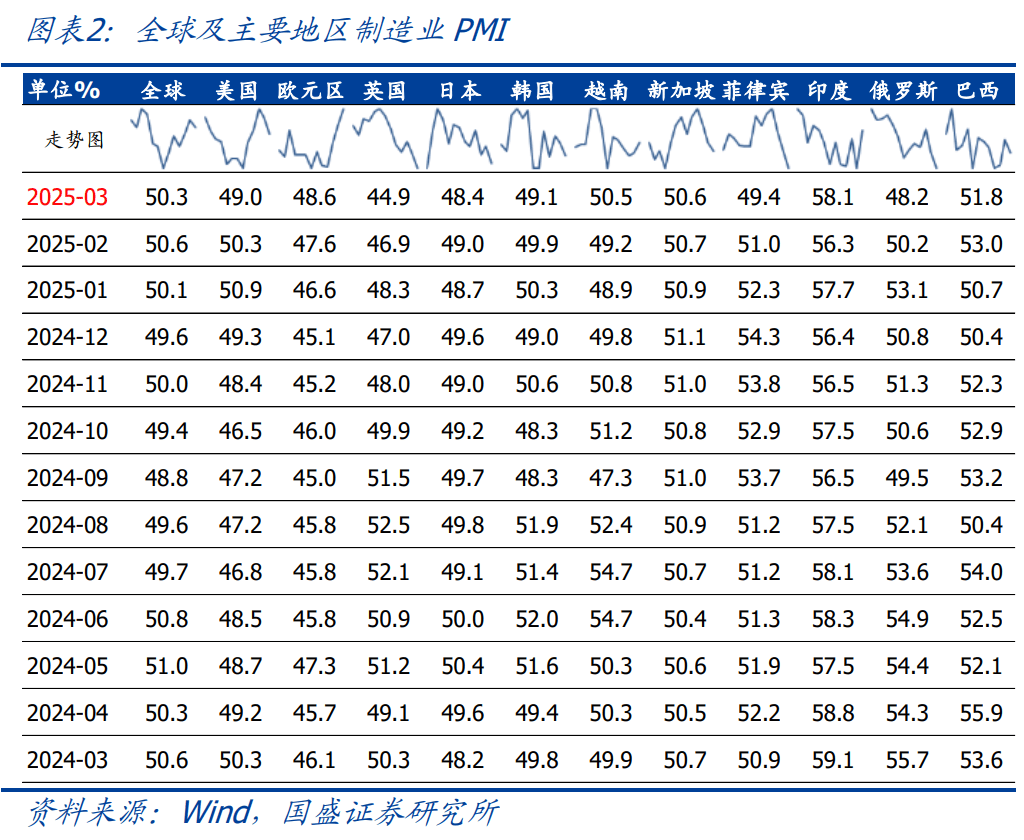

出口方面:Q1出口同比增5。8%,根基持平2024全年出口增速5。9%、但低于2024Q4的9。9%;此中:3月出口同比增12。4%,显著高于Wind分歧预期3。5%和1-2月累计同比2。3%,创2022年8月以来次高。焦点支持有三:1)春节错位和低基数,本年春节偏早,3月已完全复工,出口勾当恢复一般,而客岁春节偏晚,延迟复工影响3月出口,带来低基数,为全年最低点;2)外需韧性,2025Q1全球制制业PMI平均值为50。3%,仍正在荣枯线上、且高于2024下半年的49。5%;3)我国对东盟、欧盟、印度、中东等的合做空间进一步拓展,“转出口”可能也有添加(详见下文阐发)。

中文

中文